Komentarz ekspercki Związku Polskiego Leasingu

Firmy członkowskie stowarzyszone w Związku Polskiego Leasingu zauważają wpływ COVID-19 na gospodarkę. Dlatego branża leasingowa podjęła szereg działań osłonowych na rzecz polskich przedsiębiorców, takich jak umożliwienie odroczenia bieżących zobowiązań na okres od 3 do 6 miesięcy oraz wskazała na konieczne do podjęcia dalsze działania osłonowe. W tych kryzysowych czasach wiemy, jak ważna jest bieżąca informacja statystyczna o rynku, dlatego prezentujemy wyniki rynku leasingu za pierwsze dwa miesiące 2020 roku. Branża leasingowa 2020r. rozpoczęła od niewielkiego wzrostu dynamiki w zakresie udzielonego finansowania na poziomie 0,4% r/r za pierwsze dwa miesiące br. Nasze analizy pokazują, że tegoroczny wynik sektora leasingowego jest poniżej korzystnych i wciąż mocnych trendów, jakie utrzymywały się w polskiej gospodarce w dwóch pierwszych miesiącach 2020 roku. Wyniki rynku leasingu wskazują też na ostrożną postawę polskich przedsiębiorców wobec spowolnienia w Eurolandzie. W części może ona wynikać z pierwszych sygnałów o epidemii COVID-19.

Andrzej Krzemiński

Przewodniczący Komitetu Wykonawczego ZPL

Państwa uwadze polecamy komentarz Marcina Nieplowicza, Dyrektora ds. Statystyki i Monitorowania Rynku Związku Polskiego Leasingu. Każdorazowo przywołując dane lub analizy Związku Polskiego Leasingu, prosimy o podanie źródła cytowanych danych.

TRENDY RYNKOWE

1. Rok 2020 rozpoczynamy od niewielkiego wzrostu udzielonego finansowania: o 0,4% r/r za pierwsze dwa miesiące br. Dynamika finansowania ruchomości wyniosła odpowiednio -5,3% r/r w styczniu oraz 6,0% r/r w lutym.

2. Uzyskana dynamika za 01-02 2020 jest nieznacznie lepsza od ubiegłorocznego rezultatu, kiedy to rynek leasingu skurczył się o 5,8% (z -5,7% dla finansowania ruchomości).

3. Niemniej, tegoroczny wynik jest poniżej korzystnych i wciąż mocnych trendów, jakie utrzymywały się w polskiej gospodarce w dwóch pierwszych miesiącach 2020 roku.

4. Wyrażały się one przede wszystkim relatywnie wysokimi dynamikami dla wzrostu sprzedaży detalicznej oraz produkcji przemysłowej i budowlanej. Bardzo dobra była też kondycja rynku pracy, na co wskazywały bardzo niski poziom bezrobocia (3% wg metodologii Eurostatu), wzrost płac przekraczający 7% r/r czy wciąż pozytywne nastroje konsumenckie.

5. Takie wyniki rynku leasingu wskazują na ostrożną postawę polskich przedsiębiorców wobec spowolnienia w Eurolandzie. W części może ona też wynikać z pierwszych sygnałów o epidemii COVID-19, które od końca stycznia coraz szerzej zaczęły się pojawiać w prasie i w Internecie.

POJAZDY LEKKIE

1. Tegoroczny wzrost finansowania pojazdów lekkich o 11,5% r/r opierał się zarówno o samochody osobowe (12,9% r/r), jak i pojazdy dostawcze i ciężarowe do 3,5 tony (wzrost o 5,0% r/r).

2. Dynamika segmentu w styczniu wyniosła 1,6% r/r, a w lutym przyspieszyła do 22,8% r/r.

3. Wyraźny wzrost finansowania pojazdów lekkich w znacznym stopniu odzwierciedlał utrzymujący się wysoki popyt konsumpcyjny w gospodarce oraz dobrą sytuację na rynku pracy, na co wskazywały odczyty sprzedaży detalicznej: wzrost w cenach stałych o 5,4% r/r za 01-02 2020. Ma to szczególnie duże znaczenie dla wyników segmentu commercials.

4. Duży wpływ na tegoroczne wyniki finansowania pojazdów osobowych miały też niekorzystne dla firm zmiany prawne w rozliczaniu umów leasingu, jakie weszły od 1-ego stycznia 2019 roku. Przyczyniły się one do boomu na finansowanie samochodów premium w IV kwartale 2018 roku i przez to znacznie przyspieszyły decyzje inwestycyjne polskich przedsiębiorców.

5. Znaczna część popytu inwestycyjnego z 2019 roku została więc przesunięta na końcówkę 2018 roku, przez co mamy niższą bazę dla analizy tegorocznych wyników.

6. Odnotowaliśmy wzrost finansowania pojazdów osobowych w leasingu (+14,5% r/r za 01-02 2020) oraz spadek w pożyczce (-10,7% r/r). Finansowanie pojazdów dostawczych i ciężarowych do 3,5 tony było dodatnie zarówno w leasingu, jak i w pożyczce.

POJAZDY CIĘŻAROWE

1. Sektor finansowania pojazdów ciężkich kontynuuje wyraźne spadki, które rozpoczęły się jeszcze w III kwartale 2019 roku.

2. Po -20,5% r/r oraz -18,5% r/r uzyskanych odpowiednio w III i IV kwartale 2019, pierwsze dwa miesiące 2020 roku przyniosły pogłębienie spadków do -25,7% r/r.

3. Spadki w segmencie TRK obserwujemy przede wszystkim w obszarze związanym z międzynarodowym transportem drogowym. W ciągu pierwszych dwóch miesięcy 2020 roku finansowanie ciągników siodłowych spadło o 33,9% r/r, a w przypadku naczep / przyczep o 28,0% r/r.

4. Wyniki te skorelowane są z danymi CEPIK o rejestracji nowych pojazdów, pokazujące spadki w tym okresie o 33,6% r/r dla ciągników siodłowych oraz o 30,1% r/r dla naczep / przyczep.

5. W pierwszym rzędzie dane te odzwierciedlały trudną sytuację gospodarczą naszych głównych partnerów handlowych, w tym głównie strefę euro:

- wyhamowanie wzrostu gospodarczego do 1,2% w 2019 z 1,9% w 2018,

- recesję w przemyśle, głównie w Niemczech z dynamiką -4,6% za 2019 rok,

- wciąż niskie nastroje indeksów koniunktury dla przemysłu (tu jeszcze nie wspominamy o marcowym załamaniu indeksów PMI, ZEW czy Ifo)

6. Ważniejsze jednak znaczenie mają zmiany prawne procedowane przez Komisję Europejską. Dyrektywa o pracownikach delegowanych istotnie podwyższa koszty płac firm transportowych. Przyjęty przez Parlament Europejski Pakiet Mobilności bardzo skomplikuje i podwyższy koszty usług kabotażowych realizowanych przez polskie firmy transportowe.

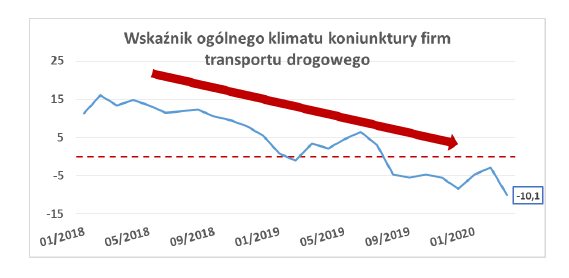

7. Znaczne pogorszenie otoczenia prawnego, przełożyło się na niskie oceny koniunktury wśród firm transportu drogowego, co dobrze odzwierciedla poniższy wskaźnik koniunktury GUS.

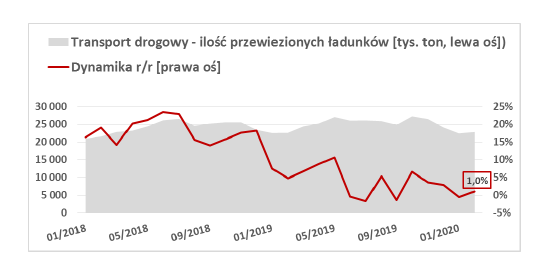

8. Wyraźne pogorszenie ocen koniunktury ma miejsce w sytuacji, kiedy wciąż rosła wymiana handlowa:

A w ślad za tym utrzymywał się wzrost ilości przewożonych ładunków w transporcie drogowym (średnio o 0,3% r/r za 01-02 2020 po 4,5% r/r za 2019).

9. Na niewielkim plusie pozostawało też finansowanie pojazdów ciężarowych powyżej 3,5 tony (+0,6% r/r). Sektor ten korzystał na wciąż mocnym popycie krajowym, głównie na rosnącej o 7,6% r/r produkcji budowlano-montażowej (dane za 01-02/2020). Finansowanie autobusów utrzymało się na tym samym poziomie, co w ubiegłym roku.

MASZYNY

1. Sektor finansowania maszyn wzrósł po dwóch miesiącach 2020 roku o 2,9% r/r, nieznacznie poniżej 3,5-procentowego wzrostu odnotowanego w ub. roku. Dynamikę -1,9% r/r odnotowano dla segmentu finansowania leasingiem, a 14,3% r/r dla finansowania maszyn pożyczką.

2. Zarówno ubiegłoroczne wyniki finansowania maszyn, jak i uzyskane za 01-02 2020 roku, wydają się być poniżej ekonomicznych fundamentów naszej gospodarki. Do lutego odnotowywany był wysoki wzrost gospodarczy, czego odzwierciedleniem były wyniki produkcji przemysłowej w tym okresie:

3. Do lutego utrzymywały się też relatywnie dobre wyniki koniunktury wśród firm przemysłowych (ujemny odczyt -1,1 pkt. dotyczy już marca);

A badania NBP wskazywały na wykorzystanie mocy produkcyjnych w polskich firmach mocno przekraczające barierę 80 procent: dokładnie 83,6% na koniec IV kw. 2019.

POZOSTAŁE GRUPY SPRZĘTU

1. Finansowanie sektora IT wzrosło w 2020 roku o 24,3% r/r, do czego w dużej mierze przyczynił się wynik w segmencie pożyczki.

2. Z drugiej strony o 30,5% r/r zmniejszyło się finansowanie sektora ‘Samoloty, statki, kolej’.

SEKTOR POŻYCZKI

1. Sektor finansowania ruchomości pożyczką rozwijał się w tym roku nieznacznie szybciej niż finansowanie samym leasingiem: 1,3% r/r vs 0,2% r/r.

2. Tym samym udział pożyczki w łącznym finansowaniu ruchomości zwiększył się do 13,9% z 13,7% za 01-02 2019.

Marcin Nieplowicz

Dyrektor ds. Statystyki i Monitorowania Rynku ZPL

Materiał do pobrania:

- Komentarz ekspercki Związku Polskiego Leasingu (plik PDF)

- Zestawienie wartości ogółem (plik XLS)

Dodatkowe informacje dla mediów:

Anna Polak

Związek Polskiego Leasingu

Tel. 505 83 18 18